Блог компании Mozgovik |Низкая прибыль Распадской в 3-ем квартале, но в 4-ом будет лучше!

- 10 октября 2023, 20:11

- |

Вышел отчет Распадской по РСБУ, за 9 месяцев компания заработала 6,4 млрд рублей, что меньше прошлогоднего результата в 4,4 раза.

Отдельно в 3-ем квартале прибыль составила 439 млн рублей, год назад был убыток в 664 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании Mozgovik |Сбер заработал 401,5 млрд рублей за третий квартал

- 10 октября 2023, 12:49

- |

Сбербанк опубликовал очередные месячные финансовые результаты по РСБУ.

За 9 месяцев банк заработал 1,1 трлн рублей, 401,5 млрд рублей за 3-ий квартал, а за сентябрь 130,2 млрд.

( Читать дальше )

Блог компании Mozgovik |Детский мир вновь запустил программу приобретения акций

- 09 октября 2023, 15:58

- |

С сегодняшнего дня Детский мир снова запустил программу выкупа акций за 71,5 руб. Полный текст пресс-релиза опубликован на сайте.

Продать свои акции можно двумя способами:

1) Можно принять обязательное предложение АО «ДМФА» за 71,5 рублей за акцию. Оно действует до 14 декабря.

Срок оплаты 17 дней с момента истечения срока принятий Обязательного предложения (14 декабря).

2) В режиме «Выкуп: Адресные заявки» можно продать Ренессансу за те же 71,5 руб. Денежные средства от продажи будут зачисляться в день заключения сделки. Срок с 9 октября по 3 ноября.

( Читать дальше )

Блог компании Mozgovik |Стоит ли участвовать в IPO Астры?

- 06 октября 2023, 16:25

- |

Компания Астра выходит на биржу. Действующие акционеры намерены продать 10,5 млн акций — 5% от общего количества акций.

С 5 октября по 12 октября проходит сбор заявок. Индикативный ценовой диапазон проходит на уровне 300-333 руб. за акцию. То есть капитализация по этому диапазону может составить 63-70 млрд рублей.

Дорого это или нет, и стоит ли участвовать? Постараюсь ответить на этот вопрос в статье.

( Читать дальше )

Блог компании Mozgovik |Отгрузки НоваБев (ранее Белуга) вернулись к росту

- 05 октября 2023, 14:12

- |

Белуга выпустила неплохие операционные результаты за 3-ий квартал.

В сегменте дистрибуции алкоголя произошел разворот, и в 3-ем квартале вышла положительная динамика. Продажи собственной алкогольной продукции выросли на 1,5%, сторонней на 33,7%.

В динамике это выглядит так:

( Читать дальше )

Блог компании Mozgovik |Сбербанк думает на тему возможного выкупа акций у нерезидентов

- 29 сентября 2023, 11:25

- |

Греф заявил, что Сбер думает на тему возможного выкупа акций у нерезидентов, но пока конкретных планов нет. Также обещал сказать точную цифру акций, которая принадлежит нерезидентам к годовому собранию акционеров.

В апреле этого года Греф уже говорил, что доля нерезидентов в капитале Сбербанка снизилась и составляет треть.

Выкуп нерезидентов с дисконтом — это, безусловно, мощный драйвер для роста котировок. Особенно, если компания будет учитывать их при распределении дивидендов. Вдобавок, Сбер, будучи компанией под всеми возможными санкциями может предлагать дисконт выше 50%.

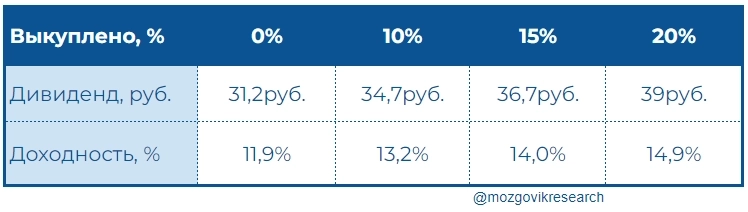

С учетом выкупленных акций прогнозный дивиденд может меняться примерно так:

Но отмечу, что это трудный процесс для согласования. Вдобавок, насколько известно, для правкомиссии, которая одобряет этот выкуп, необходимо подготовить кейс. В случае Магнита, они говорили, что выкуп необходим для осуществления корп. управления. В кейсе Лукойла, который пока не согласован говорится о накоплении валюты за рубежом, которую они готовы отправить на выкуп. И уже есть слухи, что его не одобряют (здесь подчеркну, что это слухи).

( Читать дальше )

Блог компании Mozgovik |Новая стратегия Мосбиржи до 2028 года

- 28 сентября 2023, 15:14

- |

Мосбиржа опубликовала презентацию со стратегией до 2028 года.

Звонок с Q&A для уточнений будет в 16:00, в этой заметке пока основные тезисы и интересные моменты из презентации.

В 1 слайд стратегия выглядит так:

( Читать дальше )

Блог компании Mozgovik |Прибыль банков за 8 месяцев

- 26 сентября 2023, 19:55

- |

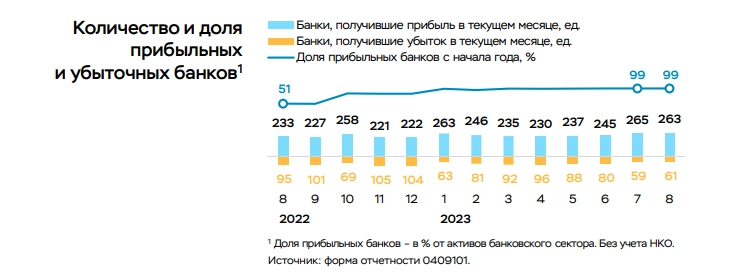

Банки сдали отчетности в ЦБ, значимых изменений относительно 7 месяцев нет.

Прибыли рекордные — 2,4 трлн за 8 месяцев. В августе получили 353 млрд рублей, 99% банков прибыльные.

Таблица по прибыли интересных банков и кредитных организаций. Отмечу, что короткие промежутки не совсем репрезентативно смотреть, потому что есть разовые сверхдоходы или расходы, из-за чего месячная прибыль может быть волатильная.

( Читать дальше )

Блог компании Mozgovik |Почему я бы не покупал акции МКБ

- 21 сентября 2023, 21:10

- |

МКБ в этом году, как и многие другие банки, показывает феноменальный финансовый результат.

За полгода банк заработал 30 млрд рублей прибыли, собственный капитал 300 млрд рублей это при капитализации 225 млрд рублей.

Если 2-ое полугодие выйдет на уровне 1-ого то это P/E = 3,8; P/BV = 0,7. Кажется, что дешево.

( Читать дальше )

Блог компании Mozgovik |Влияние новых налоговых инициатив на маржу Распадской

- 21 сентября 2023, 15:32

- |

Правительство планирует ввести пошлину на весь необлагаемой пошлиной экспорт. Пошлина будет зависеть от курса доллара

👉80-85 руб, пошлина = 4%

👉85-90 руб, пошлина = 4,5%

👉90-95 руб, пошлина = 5,5%

👉95руб+, пошлина = 7%

Мера должна действовать до конца 2024 года и может заработать уже в этом году. Какое влияние это может оказать на финансовые показатели Распадской?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс